相続税の計算は難解に感じる方も多いかもしれませんが、基本の流れを理解すると、個別のステップや知識の習得がスムーズになります。今回は、相続税の計算手順と課税対象となる財産の分類について整理します。学習を通じて、全体像を掴み、試験でも役立つ知識を身につけましょう。

相続税の計算手順

相続税の計算手順は以下の3つのステップに分けられます。

| ステップ | 内容 | ポイント |

|---|---|---|

| ステップ1 | 課税対象の総額を算出 | 相続財産の総額から非課税財産や債務などを差し引きます。 |

| ステップ2 | 基礎控除を差し引き、課税遺産総額を求める | 課税対象額から「基礎控除」を差し引き、課税遺産総額を計算します。 |

| ステップ3 | 相続税額の計算と納付額の算出 | 各相続人の実際の取得分に応じて納付額を計算します。 |

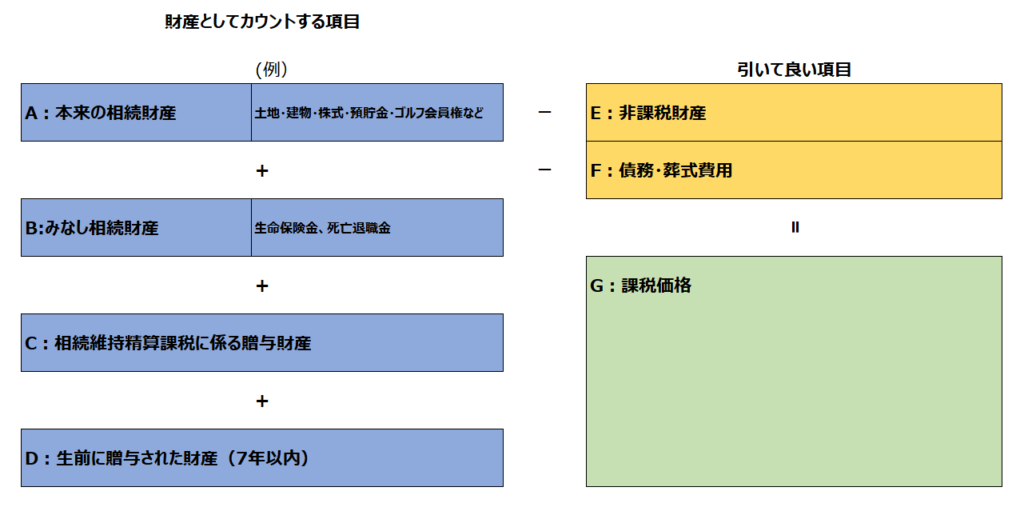

この流れを一度把握しておくと、複雑な問題にも対応しやすくなります。特に、相続財産の合計から控除を引き、法定相続分を前提に計算する点を押さえておきましょう。この記事では、以下の図の(A)~(D)を説明します。

課税対象となる財産

相続財産には「本来の相続財産」と「みなし相続財産」があります。以下に、課税対象の財産について整理します。

本来の相続財産(A)

「本来の相続財産」は、被相続人(亡くなった方)が生前に所有していた、価値のある財産です。

| 種類 | 説明 |

|---|---|

| 預貯金 | 銀行などに預けられた金銭 |

| 土地や建物 | 所有する不動産 |

| 株式 | 企業の株券など |

| ゴルフ会員権 | 金銭価値のある権利 |

| 売掛金・貸付金 | 受け取り待ちの債権や貸付金(今後お金として戻るもの) |

みなし相続財産(B)

「みなし相続財産」は、被相続人が亡くなったことにより発生する財産です。代表的なものに以下が挙げられます。

| 種類 | 説明 |

|---|---|

| 生命保険金 | 被相続人が契約していた生命保険による死亡保険金 |

| 死亡退職金 | 会社が遺族に支払う退職金(被相続人の在職により発生するもの) |

なお、これらは死亡時点での所有物ではないため「みなし相続財産」とされます。特に、生命保険金や死亡退職金は課税対象となるため、押さえておきましょう。

課税における重要なポイント

相続税の課税においては、次の点も重要です。これらは試験でも問われやすい内容です。

相続時精算課税に関わる贈与財産(C)

被相続人が「相続時精算課税制度」を選択して贈与した財産は、相続税の計算に含まれます。この制度により贈与された財産は、贈与時の価格で相続税の課税対象に加算されます。

相続時に税金を払うからという理由で、贈与時の税金が軽減されていたものとなります

生前贈与の財産(D)

死亡前3年以内に行われた贈与は、相続財産に含めて計算します。これは、相続税を避ける目的での贈与を防ぐための措置です。例えば、2022年6月に亡くなった方が、2021年1月に行った贈与は3年以内に該当するため、相続税の対象となります。

2024年の税制改正で生前贈与に関する取り扱いが変更されました。具体的には、死亡前7年以内の贈与が相続税の課税対象に含まれるようになり、従来の「3年以内」という規定が延長されました。この変更により、相続税を避けるための駆け込み贈与がさらに制限されます。以下、改正点を踏まえた生前贈与のルールを整理します。

| 贈与時期 | 課税対象 | 説明 |

|---|---|---|

| 死亡前7年以内 | 相続税の課税対象に含まれる | 7年以内の贈与が相続財産に加算されます。 |

| 死亡前7年以上前 | 相続税の課税対象にならない | 7年以上前の贈与は贈与税のみの課税対象として扱われ、相続税には含まれません。 |

まとめ

相続税の計算は、全体の流れを把握し、課税対象財産の種類や控除対象を理解することで効率的に学習できます。特に、試験で問われやすい「みなし相続財産」や「生前贈与の取り扱い」など、重要なポイントをしっかり押さえておきましょう。

コメント