贈与税は相続税と密接に関連する分野であり、財産の移転を行う際に重要な知識となります。本記事では、贈与の基本、贈与契約のポイント、種類、さらに課税のルールについて詳しく解説します。

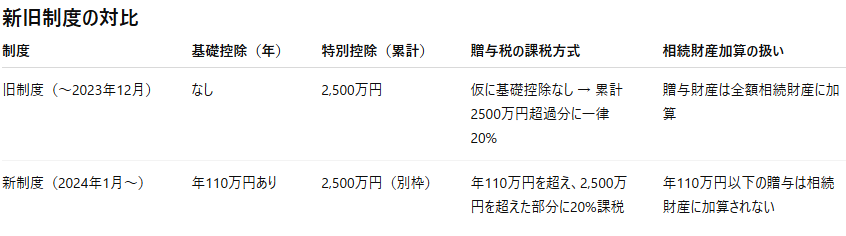

※2025年8月追記 相続時精算課税制度に改正がありました。以下に概要を記載しますので、本文は駅議読み替えをお願いします(後日、更新します)。相続時精算課税制度に基礎控除110万円が上乗せされる改善がありました。

贈与の基本と贈与税の概要

贈与とは?

贈与とは、財産を無償で個人から個人に与える契約を指します。この契約は、贈与者(与える側)と受贈者(受け取る側)の間で合意が成立することで初めて成り立ちます。

- 贈与契約の成立要件

- 双方の合意が必要。一方的な「押し付け」は贈与として認められません。

- 贈与は口約束でも成立しますが、書面契約がある場合には取り消しが制限されます。

| 贈与契約のタイプ | 取り消し可能なタイミング |

|---|---|

| 口約束(書面によらない場合) | 履行前であれば一方的に取り消し可能 |

| 書面契約 | 贈与者・受贈者双方の同意が必要 |

贈与税とは?

贈与税は、贈与を受けた個人が負担する税金です。年間110万円の基礎控除を超える贈与に対して課税されます。

贈与の種類

贈与にはさまざまな形態があります。それぞれの特徴と適用ルールを正しく理解しておきましょう。

定期贈与

- 特徴: 一定の間隔で定期的に財産を贈与する契約(例:毎月一定額を送金)。

- 注意点: 贈与契約の当事者(贈与者または受贈者)が死亡した場合、効力を失います。

負担付き贈与

- 特徴: 贈与に一定の条件や義務を付加(例:介護を条件に不動産を贈与)。

- 注意点: 商取引に近い性質を持ち、受贈者には義務遂行の責任が生じます。

受贈者が義務を遂行しない場合、贈与者は原則として契約を解除できます。 - 注意点:贈与の目的物に瑕疵がある場合、贈与者は負担を限度として、契約不適合責任を負います。

死因贈与

- 特徴: 贈与者の死亡を条件として財産を贈与する契約。

- 例: 「私が死亡したらこの不動産を贈与する」といった約束。

- 相続税の課税対象: 死亡に伴う財産移転であるため、相続税が課されます。

- 遺言との違い:

- 死因贈与は贈与契約であるため、贈与者と受贈者の双方の同意が必要。

- 遺言は贈与者(遺言者)の単独行為で成立。

| 贈与の種類 | 特徴 |

|---|---|

| 定期贈与 | 定期的に財産を贈与する契約。双方が死亡すると効力消失。 |

| 負担付き贈与 | 贈与に条件や義務を付加。例:介護を条件に財産を贈与。 |

| 死因贈与 | 死亡を契機とする贈与契約。遺言に似ているが、贈与契約のため双方の合意が必要。相続税が課税される。 |

贈与契約における注意点

書面契約と口約束

贈与契約が口約束の場合、履行前であれば取り消しが可能です。一方、書面契約の場合は撤回が制限され、双方の同意がなければ解除できません。

死因贈与と遺言の違い

死因贈与は贈与契約であり、双方の合意が必要です。一方で、遺言は贈与者の単独行為として成立します。この違いを正しく理解し、適切な手続きを選択することが重要です。

贈与税の基礎控除と課税方法

贈与税には年間110万円の基礎控除が設けられています。

- 基礎控除内: 課税対象外。

- 基礎控除超過分: 超過分に累進税率が適用されます。

| 贈与額 | 課税対象額 | 備考 |

|---|---|---|

| 110万円以下 | 課税対象外 | 贈与税はかからない。 |

| 110万円を超える | 超過額に税率適用 | 超過額に応じて累進税率が適用される。 |

まとめ

贈与税は、相続税と密接に関連する重要なテーマです。契約方法や種類ごとの特徴を理解し、適切に対応することで、不要なトラブルや税負担を回避できます。特に、基礎控除の利用や契約方法の選択に注意を払いながら、生前贈与を検討しなければならないということを覚えておくと良いです。

コメント